L’Italia sul Baratro/L’attendismo dei mercati finanziari

di Raffaele Lauro

Non è importante il tempo necessario per formare un governo, quanto cosa deciderà il governo, quando ci sarà, sul contenimento del debito pubblico, sul deficit di bilancio, sulla politica fiscale e sulla ripresa economica

Non è importante il tempo necessario per formare un governo, quanto cosa deciderà il governo, quando ci sarà, sul contenimento del debito pubblico, sul deficit di bilancio, sulla politica fiscale e sulla ripresa economica

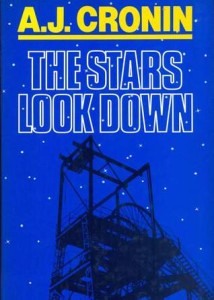

L’emblematico titolo del capolavoro letterario dello scrittore scozzese Archibald Joseph Cronin, pubblicato nel 1935, “E le stelle stanno a guardare” (The Stars Look Down), sta a significare come gli astri del cielo contemplino impassibili la commedia umana, che si svolge, sulla terra, sullo sfondo delle miniere del Galles e che non le coinvolge, nonostante l’umanità sia attraversata da conflitti sociali, civili e sentimentali e la psicologia dei protagonisti riveli una profondità autentica.

Anche i mercati finanziari, a differenza delle previsioni della vigilia, Bloomberg e Financial Times in testa, sono rimasti esteriormente impassibili di fronte ai risultati elettorali italiani del 2018, che hanno registrato, come si prevedeva da parte degli osservatori, il successo elettorale delle due forze politiche, considerate “anti sistema”, il MS5 e la Lega. Un attendismo questo non irrazionale, che, tuttavia, non durerà troppo a lungo e ci farà comprendere, alla fine, come i mercati finanziari, orientati verso obiettivi speculativi, siano altra cosa rispetto alle “stelle” di Cronin.

Stanno a guardare certo, contemplano l’evoluzione della commedia politica italiana e scrutano i comportamenti dei principali protagonisti, ma, a tempo debito, reagiranno, sulla base delle seguenti evenienze:

Stanno a guardare certo, contemplano l’evoluzione della commedia politica italiana e scrutano i comportamenti dei principali protagonisti, ma, a tempo debito, reagiranno, sulla base delle seguenti evenienze:

1) chi (forza o forze politiche) assumerà la responsabilità diretta del governo;

2) da chi (forza o forze politiche) il governo sarà eventualmente sostenuto in Parlamento;

3) i contenuti, in materia economico-finanziaria, relativi anche agli impegni assunti in campagna elettorale, presenti nel programma di governo: politica di bilancio, deficit, debito pubblico, pacchetto fiscale, rilancio economico, spending review, clausole di salvaguardia, copertura finanziaria delle promesse fatte (reddito di cittadinanza, riforma della legge Fornero, “flat tax” o il bonus per i figli), eventuale richiesta all’Unione Europea di ulteriori margini di flessibilità nel rapporto deficit/PIL, senza sforare il 3%, ecc..;

4) la durata temporale della instabilità politica, prima della formazione di un governo;

5) il fallimento definitivo delle trattative per la formazione di un governo politico e la prospettiva di nuove elezioni nell’ottobre 2018.

Per quanto sorprendente appaia, ad oggi, potrebbero non essere le evenienze indicate nei punti 4) e 5), cioè una lunga instabilità politica e, persino, il fallimento delle trattative per la formazione di un governo politico, a smuovere (con l’ipotesi di nuove elezioni, a breve, con o senza una nuova legge elettorale, anche perché, nel frattempo, la corte costituzionale potrebbe essere chiamata a correggere alcune incongruenze incostituzionali del “Rosatellum bis”), l’attendismo dei mercati finanziari, interessati a valutare nel merito le reale decisioni assunte da un esecutivo, nel pieno dei suoi poteri, e non tanto il tempo dell’attesa, ancorché protratto nel tempo.

– i risultati elettorali non hanno provocato l’apocalisse finanziaria del “day after”, infatti lo spread, cioè la differenza tra gli interessi sui titoli di stato tedeschi e quelli italiani, era all’1,3% per cento la settimana scorsa, con uno dei valori più bassi dell’ultimo anno, e all’1,3 % è rimasto martedì scorso, dopo le elezioni. Le previsioni di Bloomberg si sono rivelate del tutto infondate, avendo ipotizzato, per l’indomani del voto, uno spread di almeno 260 punti base, nel dopo elezioni;

– i risultati elettorali non sono stati valutati, nel loro insieme, come “eversivi” della democrazia italiana e hanno rispettato le previsioni degli osservatori, ad eccezione della dimensione del tonfo PD e dell’ampiezza dell’arretramento di Forza Italia. Né lasciano presagire scontri, tipo Brexit, tra l’Italia e l’Unione Europea: ne darà testimonianza domani, il risultato della massiccia asta dei titoli in scadenza del nostro debito pubblico.

Soccorrono, inoltre, questa valutazione attendista, da parte dei mercati finanziari, due ulteriori elementi (la questione delle clausole di salvaguardia e le analoghe esperienze elettorali europee del 2017).

IL DPF E IL NODO SCORSOIO DELLE CLAUSOLE DI SALVAGUARDIA

Oltre al debito pubblico, l’altro nodo scorsoio del futuro governo saranno le clausole di salvaguardia (trovare, nella Finanziaria 2018, le coperture finanziare – circa 12, 47 miliardi di euro -, per evitare l’aumento, dal 1 gennaio 2019, oltre che delle accise sui carburanti, dell’aliquota intermedia dell’IVA, dal 10% al 12%, e di quella ordinaria, dal 22% al 24,2%, nonché individuare, nella Finanziaria 2020, le coperture finanziarie – circa 19,16 miliardi di euro -, per evitare, dal 1 gennaio 2019, gli aumenti delle stesse al 13% e al 24,9%: in toto 31, 6 miliardi di euro in due anni).

Oltre al debito pubblico, l’altro nodo scorsoio del futuro governo saranno le clausole di salvaguardia (trovare, nella Finanziaria 2018, le coperture finanziare – circa 12, 47 miliardi di euro -, per evitare l’aumento, dal 1 gennaio 2019, oltre che delle accise sui carburanti, dell’aliquota intermedia dell’IVA, dal 10% al 12%, e di quella ordinaria, dal 22% al 24,2%, nonché individuare, nella Finanziaria 2020, le coperture finanziarie – circa 19,16 miliardi di euro -, per evitare, dal 1 gennaio 2019, gli aumenti delle stesse al 13% e al 24,9%: in toto 31, 6 miliardi di euro in due anni).

Su questa questione, delicatissima, che potrebbe soffocare la fragile ripresa economica in atto, nessun contendente elettorale si è pronunziato, perché il solo cenno avrebbe reso ancora più illusorie e irrealizzabili le promesse fatte agli ignari elettori. Né la stessa farà parte del Documento di Economia e Finanza (DEF) da predisporre da parte del Governo Gentiloni, entro il 10 di aprile, e da inviare a Bruxelles entro il 30 di aprile. Prevedibilmente, un governo in carica per il disbrigo degli affari correnti non sarà in grado (né politicamente vorrà farlo!) di indicare le risorse necessarie alla copertura, in termini di tagli alle spese improduttive e di nuove tasse. Le dannose eredità si lasciano sempre ai successori.

Sul tema DEF, il leader del M5S, Luigi Di Maio, evocando l’appello del Capo dello Stato al senso di responsabilità dei partiti, ha lanciato una sfida alle altre forze politiche sui contenuti del documento, auspicando una convergenza e anticipando una proposta del suo movimento. Se fosse affrontata e risolta, nel DEF, la questione delle clausole di salvaguardia, almeno per il 2019, si verificherebbe un autentico miracolo politico, apprezzato dai mercati finanziari e dai partner europei. È lecito sospettare che trattasi di un’altra mossa propagandistica per lanciare successivamente nuove accuse agli avversari, a partire dal PD.

LE ESPERIENZE ELETTORALI EUROPEE 2017

La Spagna, l’Olanda e la Germania sono state interessare, nel corso del 2017, da elezioni e sono rimaste, rispettivamente, senza un governo per trecento giorni (Spagna), per duecento giorni (Olanda) e per cinque mesi (Germania). Nonostante questa paralisi governativa, l’economia spagnola è cresciuta del 3%, l’economia olandese del 3,1% e l’economia tedesca del 2,5%. Questo significa che la lunga instabilità e l’incertezza politica non hanno condizionato, nell’immediato, i mercati finanziari. Il problema di interesse, per i mercati finanziari, riguarda la crescita economica e la sostenibilità di bilancio, specie per un paese, come il nostro, con un alto debito e con il secondo rapporto debiti/PIL più alto dell’Eurozona. Non è importante, quindi, per i mercati finanziari, il tempo necessario per formare un governo, ma cosa deciderà, quando ci sarà, il governo, sul contenimento del debito pubblico, sul deficit di bilancio, sulla politica fiscale e sulla ripresa economica.

La Spagna, l’Olanda e la Germania sono state interessare, nel corso del 2017, da elezioni e sono rimaste, rispettivamente, senza un governo per trecento giorni (Spagna), per duecento giorni (Olanda) e per cinque mesi (Germania). Nonostante questa paralisi governativa, l’economia spagnola è cresciuta del 3%, l’economia olandese del 3,1% e l’economia tedesca del 2,5%. Questo significa che la lunga instabilità e l’incertezza politica non hanno condizionato, nell’immediato, i mercati finanziari. Il problema di interesse, per i mercati finanziari, riguarda la crescita economica e la sostenibilità di bilancio, specie per un paese, come il nostro, con un alto debito e con il secondo rapporto debiti/PIL più alto dell’Eurozona. Non è importante, quindi, per i mercati finanziari, il tempo necessario per formare un governo, ma cosa deciderà, quando ci sarà, il governo, sul contenimento del debito pubblico, sul deficit di bilancio, sulla politica fiscale e sulla ripresa economica.

Questa conclusione non vuol significare che il fattore tempo, in macro come in micro economia, sia ininfluente, piuttosto che esso debba essere valutato non da solo, ma in concorso con altri fattori.

2 commenti

Giovanna Brunitto

Illuminante visione d’insieme. Grazie Professore.

GB

Matteo

le introduzioni di carattere storico-letterario che il professore usa per ogni suo articolo valgono da soli il prezzo del biglietto.

Acqua che mi disseta… Grazie!